想替家人留下一份安穩,而不是一堆麻煩?本篇幫你完整了解遺產繼承與遺產稅的流程、計算與節稅重點。從繼承順位、申報期限到實務規劃,一次看懂,讓財富傳承更順暢、少繳冤枉稅。

什麼是遺產繼承與遺產稅?

遺產繼承的定義與法律依據

遺產繼承是指當被繼承人過世後,其財產依法由繼承人承接的法律程序。根據《民法》規定,遺產包含不動產、存款、股票、保險、基金、債券、黃金、珠寶等任何有價值之財物。若沒有立遺囑,就依「法定繼承順位」分配。了解法律依據,有助於避免爭產與誤會,讓繼承更有秩序。

遺產稅的概念與課稅目的

遺產稅是針對被繼承人死亡後留下的財產徵收的稅。政府藉此確保財富合理分配,避免過度集中。台灣採屬人兼屬地的「全球財產制」,不論國內外資產都需申報。透過正確申報與扣除,可合法節稅,達到「安心傳承」的目的。

遺產繼承與贈與的差別

「繼承」發生於人過世之後,「贈與」則是生前自願轉移財產。兩者都會涉及稅務,但稅率、免稅額及規劃策略不同。若提前贈與可分散稅負,但也須留意,過世前二年的贈與視為遺產,否則規劃不當反而得不償失。

遺產繼承的法規與流程

繼承發生的條件與起點

遺產繼承自被繼承人死亡之日起生效。此時,繼承人自動取得繼承權,也要在法定期間內決定是否接受或放棄。死亡證明與戶籍謄本是啟動程序的基本文件,越早準備越不慌亂。

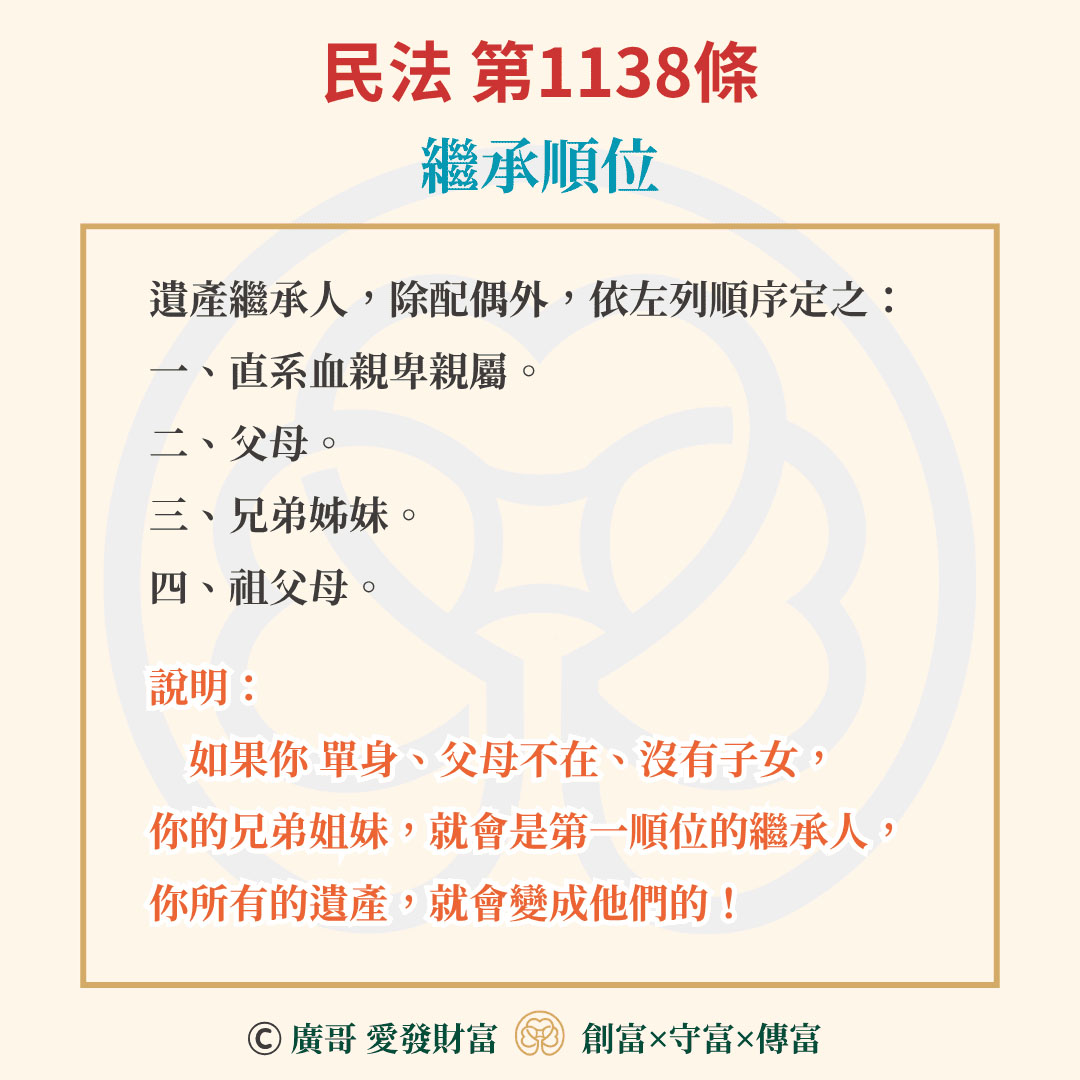

繼承順位與繼承權人判定

依《民法》第1138條,繼承順序為:配偶與直系血親(子女)第一順位,若無子女則由父母、兄弟姊妹依序承繼。清楚了解誰有繼承權,可避免日後糾紛,也有助於財產分配的透明化。

繼承人的應繼分與特留分

《民法》第1144條,針對配偶及其他繼承人,可以拿到的遺產比例,有明文規定,這個比例被稱作「應繼分」。下表整理了分配比例:

《民法》第1223條,規定了「特留分」,也就是繼承人被法律保障最低分配到的遺產比例。特留分的計算方式為應繼分的特定比例,整理如下表:

【延伸閱讀】大S遺產繼承案例分析|誰有繼承權?5千萬遺產稅誰繳?一篇看懂繼承順位、應繼分與特留分

辦理繼承登記、戶籍與財產清冊

繼承人須先辦理往生親人的除戶登記,再向各機關申請財產清冊,包括土地、房屋、存款、股票、保單等。這步驟是遺產稅申報的基礎,建議由主繼承人統一協調,確保資產盤點完整。

拋棄繼承與限定繼承的選擇

若被繼承人留下債務,可選擇「拋棄繼承」或「限定繼承」。拋棄後完全不承擔債務;限定繼承則以遺產為限償還債務。必須在三個月內向法院申請,錯過期限會自動視為「全盤繼承」。

實務繼承流程範例

一般繼承流程約需3~6個月:

死亡證明 → 除戶登記 → 財產清冊 → 繼承協議 → 遺產稅申報 → 財產登記過戶

若家人多或財產複雜,建議提早委託專業顧問,減少爭議與罰金風險。

遺產稅申報與計算方式

申報時限與流程

遺產稅必須於死亡日起六個月內申報,逾期會被加徵利息與罰鍰。繼承人須向被繼承人死亡時戶籍所在地的國稅局申報,可親辦或委託律師、會計師、地政士等專業人士代辦。

遺產稅申報所需文件清單

主要文件包含:死亡證明、戶籍謄本、繼承人名冊、財產清冊、銀行存摺影本、不動產登記謄本、保險資料及債務證明。完整備齊可加速審核,避免補件延誤時限。

課稅基礎與扣除項目

遺產稅以遺產總額減去免稅額、債務及各項扣除額後的淨額為基礎,再根據稅率來計算。主要扣除項目包括:配偶扣除額、子女扣除額、喪葬費用、及其他的特別扣除額。合理運用扣除可大幅減少稅負。

遺產稅的計算流程

遺產總額 → 減去免稅額、配偶子女扣除額、債務、喪葬費用 → 遺產淨額 → 套用稅率 → 計算稅額

.免稅額:1,333 萬

.配偶扣除額:553 萬

.子女扣除額:56萬

.喪葬費:138 萬

遺產稅稅率與試算範例

目前台灣採累進稅率制,10%、15%、20%三種課稅級距。稅率表如下:

舉例說明:

以下用三種遺產已經扣掉免稅額、扣除額後的淨額,來示範計算該繳的遺產稅。

1. 遺產淨額為 2,000萬元,應繳稅額 = 2,000萬 x 10% = 200萬元。

2. 遺產淨額為 6,000萬元,應繳稅額 = 6,000萬 x 15% – 281萬 = 619萬元。

3. 遺產淨額為 1億 2,000萬元,應繳稅額 = 1億 2,000萬 x 20% – 843萬 = 1,557萬元。

【延伸閱讀】遺產稅懶人包|遺產稅免稅額及課稅級距?遺產稅如何計算?遺產稅申報流程?

實際案例:夫妻共同財產與稅務分攤

夫妻共有財產中,僅被繼承人持有的部分需課稅。若是共同持分,應先分出生存配偶的部分,再計入遺產。這點常被忽略,導致重複課稅或爭議,務必先釐清權屬。

如何進行遺產稅與繼承的節稅規劃?

生前贈與和遺產分配的策略

透過逐年贈與可分散稅負,目前每人每年贈與免稅額為244萬元。提前規劃能降低遺產稅基礎,同時兼顧公平分配,讓家人更和諧。

利用保險、信託或公司架構的規劃方法

壽險理賠金具有避稅與現金流功能;信託則能保留控制權並分期分配財產。若資產龐大,也可設立家族閉鎖型公司進行持股傳承,是高資產族常見策略。

優化資產配置,將應稅資產轉換成免稅資產

若想保有財產的主控權,不想太早贈與或過戶給子女,落入無錢可用或無房可住的窘境,可提早規劃,把名下未來會被課稅的資產(應稅資產),轉換成低稅或免稅的資產,等待最佳時機再傳承給子女。免稅資產包括特定保險、農地、以及其他免遺贈稅的資產。

避免爭產與節稅兩難的關鍵思維

節稅雖重要,但「公平與透明」更能避免親情破裂。建議立下遺囑或信託契約,清楚說明分配原則,兼顧法律與情感雙贏。

常見錯誤與稅務風險

常見錯誤包括:延遲申報、漏報海外資產、錯估免稅額等。這些都可能導致補稅與罰金。找專業顧問協助審查,是避免稅務風險的最佳做法。

實務中常見問題與爭議解答

若有海外資產要怎麼申報?

台灣採全球財產課稅制,海外房產、股票、存款都需列入遺產。若未申報,被查獲後會補稅並加罰。建議事前整理海外資產明細,確保合法透明。

沒有留下遺囑怎麼繼承?

若無遺囑,就依《民法》法定順位平均分配。雖然簡單,但容易引發爭執。提前立遺囑能明確指定受益人,避免家人為分配鬧不愉快。

拋棄繼承後能再反悔嗎?

依法拋棄繼承一旦生效就不能撤回,因此必須慎重決定。若擔心債務問題,可考慮限定繼承,以遺產為限清償債務,保留權益不受損。

遺產稅繳不出來怎麼辦?

若短期資金不足,可申請分期繳納。國稅局通常可分期一年至三年,須提出保證文件。切勿拖延,否則會加計滯納金與利息。

倘若分期繳納還是無法負擔,可向國稅局申請「實物抵繳」。特別注意,如果以不動產抵繳,會以公告現值來計算價值,跟市價的差額不會還給你,因此會有鉅額損失。

專業協助與規劃建議

何時該找會計師、律師或財務顧問?

若財產項目多、涉及海外資產或家庭成員複雜,建議盡早尋求專業協助。會計師負責稅務申報,律師處理遺囑相關法律文件,財務顧問可協助整體資產配置優化與節稅規劃。

財富傳承和節稅規劃的黃金時間點

最佳規劃時機其實是「還健康的時候」。越早優化資產配置,越早安排保險、贈與與信託,越能掌握主導權,也能節稅、分配更靈活。不要等事發後才慌張。

免費工具與試算表推薦

可使用國稅局遺產稅試算系統,或下載「遺產稅節稅指南」電子書,幫你快速盤點資產與預估稅額,提早做好傳承準備。

學習財富傳承及稅務相關知識

「有富腦袋,就有富口袋」,若想獲取更多財富傳承及節稅規劃相關知識,建議參加財富傳承系列講座,或者跟財務顧問預約諮詢。

延伸閱讀與實用資源

【延伸閱讀】財產轉移子女要繳高額稅金?最節省遺產稅、贈與稅的方式:二親等買賣、生前贈與、死後繼承,哪1個最有效?

【延伸閱讀】下載「遺產稅節稅指南」電子書

【實用資源】財政部國稅局遺產稅試算

【傳富講座】加入 Line官方帳號,獲取最新講座消息